政策利好助推房企加速偿债:万科龙湖年内债务清零,明年房企到期债务仍超7000亿元

在政策利好及多地楼市回暖之下,房企亦加快偿还债务的步伐。

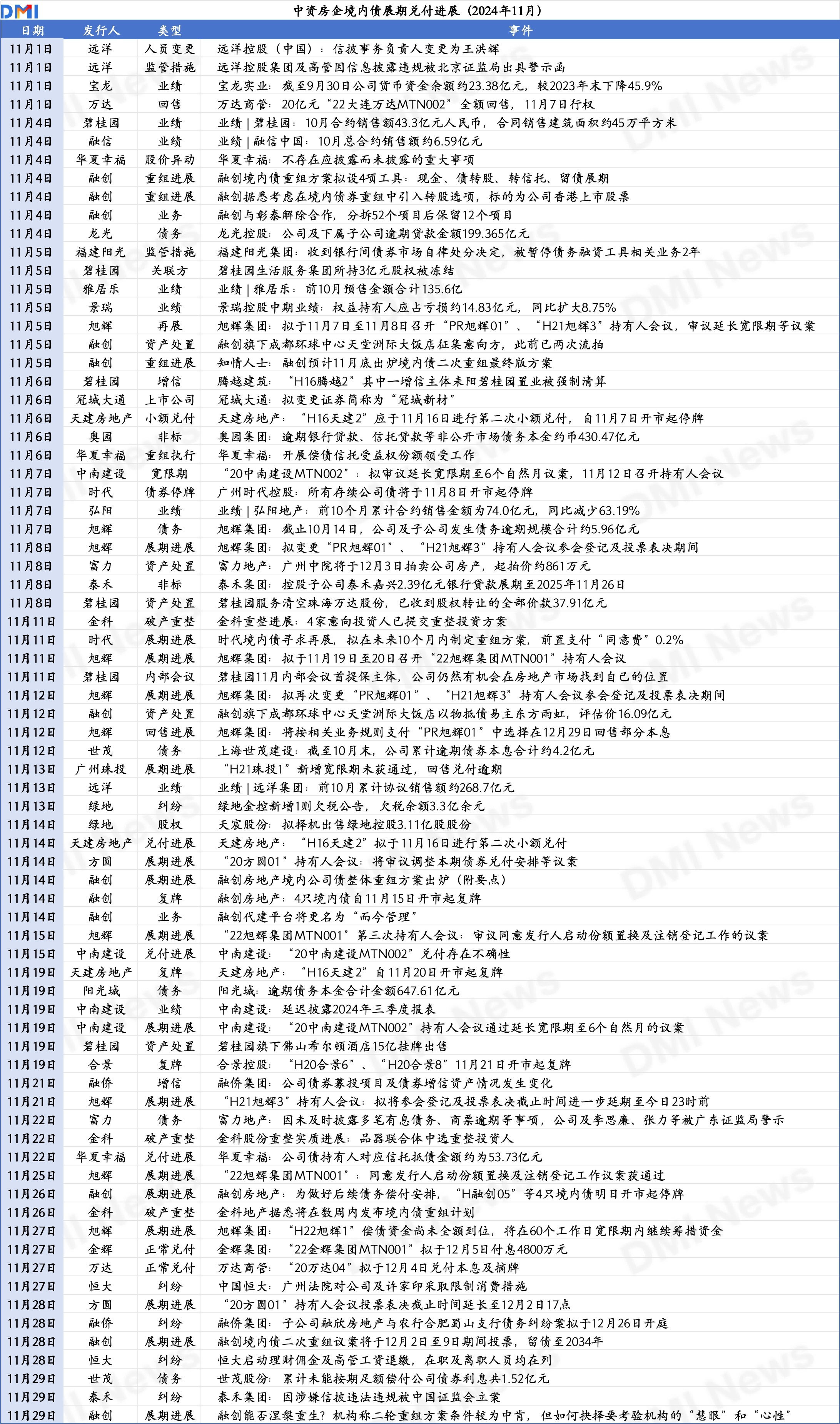

近日,龙湖集团宣布完成“21龙湖拓展MTN001”债券的本金兑付与付息,今年内到期的所有公开债务均已全部清偿完毕;万科今年前9月累计偿还有息负债约700亿元,今年内也已无境内外公开债。

《每日经济新闻》记者梳理发现,截至目前,万科、龙湖集团、首开股份均已偿清今年内到期债券。另据中指研究院统计,2024年房企到期债券规模为7703.1亿元,与上一年(到期余额超9500亿元)相比下降19.6%,但整体规模仍处于较高水平。其中,信用债占比69.0%,海外债占比31.0%,房企境内债务偿债压力较大。

“今年虽仍偶有房企发生债务违约,但总体势头已经放缓。”中指研究院企业研究总监刘水12月11日在接受每经记者采访时表示,2025年房企到期债券余额仍有7000多亿元,规模较偿债高峰期明显减少。

多家房企已还清今年到期债务

销售业绩持续下滑对房企的流动性提出了严峻挑战。在此背景下,处理好债务问题对房企而言至关重要。截至目前,万科、龙湖集团和首开股份均已偿清今年内到期债券。

以万科为例,今年以来该企业陆续采用抵债和积极推进大宗资产交易的方式来降低负债。11月29日,万物云披露了一项关连交易,万科向万物云出售上海陆家嘴商业综合体45%股权,各方同意以此次转让部分代价对前述关联方结余中的5.9亿元到期应收款项进行抵偿。

今年前9月,万科实现大宗交易签约金额232.6亿元(含印力的资产交易及REIT发行),已完成2024年年度300亿元目标的78%左右,涵盖办公、商业、酒店和公寓等41个项目,遍布全国17个城市。另外,万科也在拓展资产退出渠道,与中信、泰康共同设立中信万科消费基础设施Pre-REIT基金,已签约深圳龙岗万科广场和北京旧宫万科广场项目。

据每经记者了解,万科今年前9月宣布偿还有息负债约700亿元,年内已无境内外到期公开债。债务结构方面,万科境外负债占比降低至16.1%,加权平均债务期限延长至5.4年。

在今年的业绩会上,万科执行副总裁兼财务负责人韩慧华表示,万科始终把“保交房”和“保兑付”放在工作首位,尽管现阶段经营上仍面临着挑战,但万科一定会全力以赴过好关,在确保项目能按时、保质交付的同时完成各类债务的兑付。

而对于现金流尚且还充裕的龙湖集团来说,铺排偿债是另一套打法。DM查债通显示,龙湖集团目前的流通中债券约为213亿元,其中偿债高峰在2027年和2028年。

在今年8月召开的中期业绩会上,龙湖集团执行董事兼首席财务官赵轶公开表示,目前龙湖在提前归集、筹划明年一季度到期的境内债券。中债增信的债券还有约58亿元,公司会用经营性物业贷款提前审批置换。海外银团贷款明年1月份有约80亿元到期,目前余额还剩70亿元,公司计划从今年8月开始每个月会归还10多亿元,逐步有序把明年的相关债务还清。明年年底还有一笔大约84亿元的银团贷款,公司计划从明年下半年开始逐步偿付。美元债还有4笔,名义本金20亿美元,公司通过这些年持续回购,目前还剩13亿美元,均为2027年以后到期。

三季报显示,截至今年9月末,龙湖集团有息债务合计为1566亿元,相较去年同期下降约80亿元。其中短期债务为244亿元,相较去年同期下降约40亿元。

“为应对流动性压力,房企在资金方面积极进行‘开源节流’。在‘开源’方面,一是加快销售去化,二是加快出售资产、回笼资金。此外,还可积极利用融资支持政策加快获取融资。”刘水分析认为,如今年前9月万科新增融资与再融资774亿元,经营性物业贷合计落地262亿元;今年上半年旭辉有68个项目入围房地产项目“白名单”,43个项目已获融资支持。

不过,同策研究院研究总监宋红卫表示,目前市场上已经明确偿还2024年公开市场债务的仅有少数几家,但是也仅限于公开市场的债务。考虑到其他非公开市场的债务,估计很少有公司能够完全偿还。“这背后的原因在于房企现金流面临较大压力,今年整个房地产销售规模降幅20%左右,布局在三四线城市的房企销售情况更为惨淡,所以房企均面临着较大偿债压力。”

国家统计局数据显示,今年前10月,全国新建商品房销售面积77930万平方米,同比下降15.8%;新建商品房销售额76855亿元,下降20.9%。另据中指研究院数据,今年前11月,百强房企销售总额为38516亿元,同比下降32.9%,降幅较上月缩窄1.8个百分点。11月单月,百强房企销售额同比减少9.46%,环比减少18.62%。

房企债务违约势头整体放缓

12月10日,荣盛发展公告称,其发行的“20荣盛地产MTN003”未能如期兑付本息共计16.7808亿元。荣盛房地产表示,将积极与债券持有人沟通后续方案,以寻求解决方案,稳定经营。

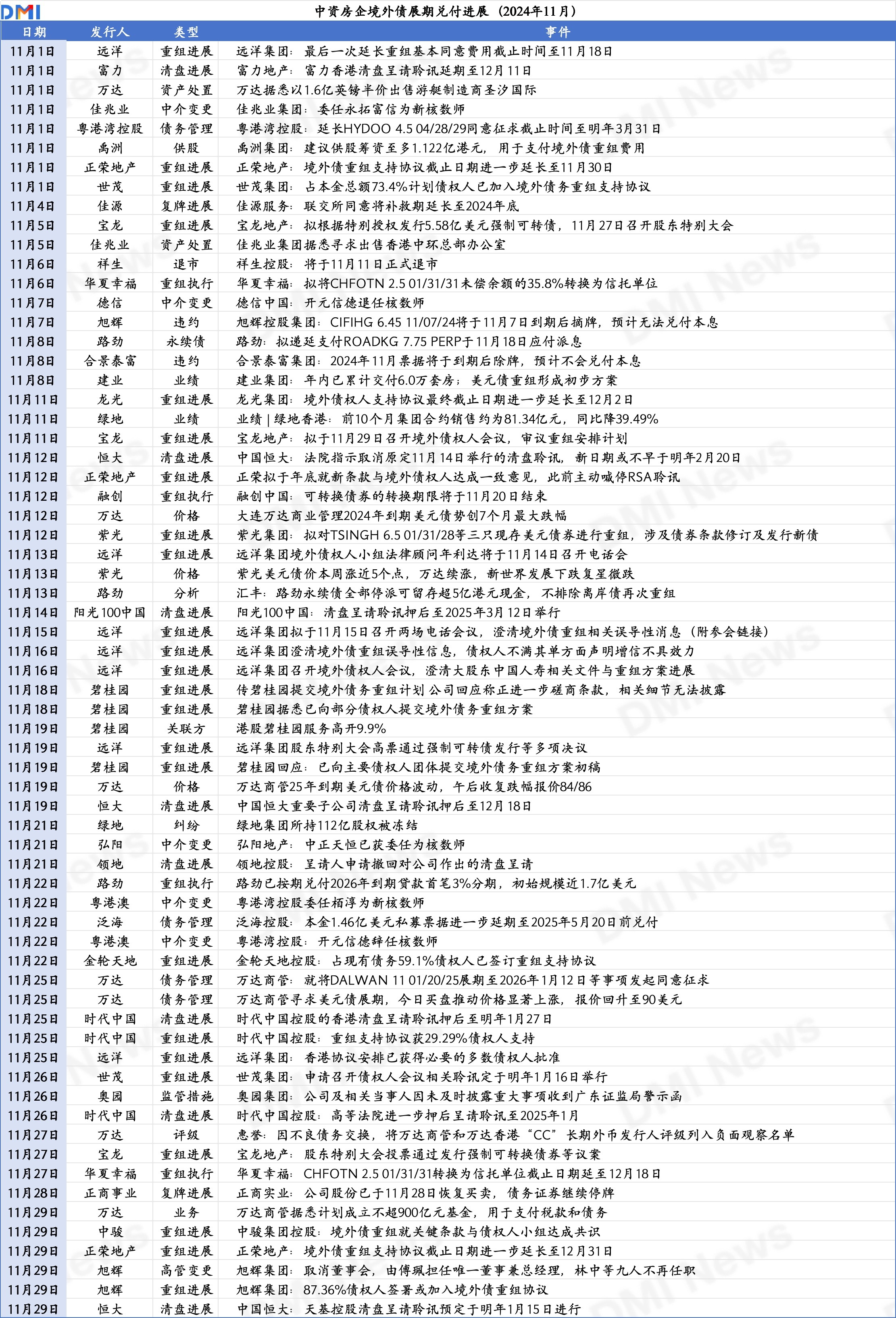

此前一日(12月9日),龙光集团对外宣布了境外债务重组的最新进展,根据债权人支持协议,最后截止日期已由2024年12月9日进一步延长至2024年12月18日,以获得更多时间就境外重组进行持续磋商。

11月25日,万达地产环球寻求2025年到期的4亿美元展期,将债券到期日从原定的2025年1月20日延长至2026年1月12日,并增加一项规定,即在2025年1月20日强制赎回当时未偿还债券本金总额的25%。

“2024年虽仍偶有房企发生债务违约,但总体势头已经放缓。当前商品房销售额持续下滑,市场仍在筑底企稳中,房企销售回款受到较大影响,依靠经营性净现金流保持流动性的能力面临严峻挑战,叠加金融机构对房地产行业信心偏弱,仍将形成一定的偿债压力。”刘水表示。

对于面临较大融资压力的房企而言,寻求债务重组可有效缓解债务压力。

12月10日,融创中国宣布境内债务重组取得新进展,“H6融地01”和“H0融创03”两只债券已通过重组表决。另有8只债券还有两周投票时间,将于12月23日最终迎来十只债券整体重组投票结果。债务重组方案包括现金要约收购、股票经济收益权兑付、以资抵债和全额长展期共四个选项。

相关业内人士表示,融创中国两只境内债券通过重组表决,标志着房地产行业化债由展期迈入了重组的新阶段。

据同策研究院统计,截至今年第三季度,房地产开发企业平均负债率75%,,仍然保持较高的水平,房企整体负债率下降并不明显,房企降杠杆偿债幅度不大。

“2025年房企到期债务超过7000亿元,与高峰时期相比有20%多的降幅。但由于销售持续下滑,现金流情况比高峰时更严峻,因此房企偿债压力更大。”

宋红卫认为,当下房企要做两个方面工作,一是积极自救,通过资产处置获取一定现金流,用于偿还部分债务,并保持正常的企业运营和再投资能力。对房企而言,失去再投资能力就意味着失去了自我造血盈利能力,并且在资产处于不断缩水之下最终会导致资不抵债。其次,要积极跟债权人沟通,并给出多种可选择的化债方案。目前可以看点,旭辉、佳兆业的化债方案都得到大多数债权人同意,最近融创国内化债方案也取得一定进展。

在刘水看来,对于迫切需要解决债务问题的房企而言,在加快销售去化、加快出售资产、回笼资金同时,还应做细“节流”方面工作,减少拿地、减少支出,积极进行债务重组,与债权方沟通协商。

值得注意的是,12月9日召开的中央政治局会议强调“稳住楼市股市”,并指出,明年要实施更加积极的财政政策和适度宽松的货币政策,充实完善政策工具箱,加强超常规逆周期调节,打好政策“组合拳”。

中指研究院政策研究总监陈文静表示,此次中央政治局会议强调“稳住楼市”,释放了更加坚定的稳楼市信号,2025年稳定房地产市场对于稳定宏观经济至关重要。